2024年,中国(guo)etf市(shi)场迎来成立20周年。为向投资者普及etf基础知识,增强居(ju)民的资产配置(zhi)能力,招商证(zheng)券联合(he)全(quan)景网共同举办2024年招商证(zheng)券“招财杯”etf实盘大赛系列直播,旨在帮(bang)助投资者提高投资技能、积累投资经验,促进etf市(shi)场的健康发(fa)展(zhan)。

今年年初(chu),被称为中国(guo)版“漂(piao)亮50”的中证(zheng)a50指数发(fa)布。截至2024年6月底(di),以中证(zheng)a50指数为跟踪标的的10只etf合(he)计规模(mo)已达301亿元,实现了82%的增长(chang)。

中证(zheng)a50为何持续“吸金”?与此前(qian)的宽(kuan)基指数有何区别?当前(qian)的配置(zhi)价值如(ru)何?

7月24日,招商证(zheng)券x《拜托了基金》系列直播第四期邀请到了银(yin)华基金量化(hua)投资部(bu)基金经理(li)王帅,一(yi)起探讨《解码核心资产 a50为何“吸金”?》。

王帅表示,与传统的宽(kuan)基指数相比(bi),中证(zheng)a50最大的特点在于“分布广”,以行业中性策略思路(lu)分散布局a股各(ge)行业龙头,成长(chang)价值突出,且能更(geng)全(quan)面反映(ying)a股市(shi)场的整体情况,未来也有望(wang)受益于我国(guo)经济转型期行业集中度(du)的持续提升。

01

往(wang)后大趋势仍集中于大票和行业龙头

全(quan)景网:今年以来,大市(shi)值公司整体表现较好。上半年,市(shi)值排在前(qian)列的公司普遍都取得(de)了正收益,几大核心宽(kuan)基指数的表现也显(xian)著好于万得(de)全(quan)a与小(xiao)盘指数,背后有哪些(xie)支撑因素?您认为a股这轮“大行情”能否持续?

王帅:年初(chu)以来a股整体有两个表现,一(yi)是大盘股优于小(xiao)盘股;二是宽(kuan)基指数表现优异。这背后蕴含了基本面和监管(guan)指引两个因素。

基本面,大家看到年初(chu)以来包括社(she)融(rong)、m1和主要的经济数据(ju)都处于收敛区间,市(shi)场风偏相对保守。尤其(qi)是成交量,从去年的7000-8000亿下降到目(mu)前(qian)的5000-6000亿,除了北(bei)向、国(guo)家队护盘、宽(kuan)基etf之外,基本看不到增量资金。这意味着a股市(shi)场进入到一(yi)个相对保守的博(bo)弈(yi)过程。尤其(qi)是今年一(yi)季度(du),继雪球(qiu)等一(yi)系列事件之后,国(guo)家队通过50/300等权重etf护盘,使市(shi)场看到了权重股的“优势”。更(geng)多的资金选择“顺势而为”,尤其(qi)是在增量资金相对有限的背景下,市(shi)场更(geng)看重企业基本面。这些(xie)行业龙头在各(ge)自领域内(nei)往(wang)往(wang)能够凭借技术壁垒(lei)或垄断优势来保证(zheng)一(yi)定的经济效益,而一(yi)些(xie)小(xiao)企业往(wang)往(wang)在经济偏弱(ruo)的时候面临订单(dan)下滑、成本增加等压力,不堪(kan)重负。这就从基本面支撑了大企业尤其(qi)是龙头企业的向好。

监管(guan)面,4月份(fen)的“新国(guo)九条”发(fa)布以后,小(xiao)微盘相对劣势,主要因为市(shi)场担心个股的st退市(shi)风险。5月、6月两个月,st带帽和收到“问询函”的节奏(zou)密度(du)明显(xian)强于以往(wang),进一(yi)步打压了小(xiao)微票的信心。相比(bi)之下,市(shi)场资金会主动选择类似50/300这样的权重宽(kuan)基板块,既安(an)全(quan),又是大势所(suo)趋。不仅如(ru)此,a50里(li)面的上市(shi)公司更(geng)是代表了中国(guo)不断崛(jue)起的新质生产力,关乎(hu)到国(guo)计民生的重要支柱行业,且往(wang)往(wang)都是行业龙头。

尤其(qi)值得(de)一(yi)提的是,进入7月以后,a股盘面上连续几天看到了1元以下“低价股”的反弹(dan)。有人认为这是微盘股或低价股要翻身了,其(qi)实不然。往(wang)后大的趋势仍然集中在大票和行业龙头。

02

中证(zheng)a50有望(wang)有益于行业集中度(du)的持续提升

全(quan)景网:今年年初(chu),被称为中国(guo)版“漂(piao)亮50”的中证(zheng)a50指数发(fa)布。截至2024年6月底(di),以中证(zheng)a50指数为跟踪标的的10只etf合(he)计规模(mo)已达301亿元,实现了82%的增长(chang)。中证(zheng)a50为何持续“吸金”?您如(ru)何看待a50当前(qian)的投资价值?

王帅:今年上半年a股市(shi)场整体表现为大票优于小(xiao)票、宽(kuan)基etf占优,其(qi)中,中证(zheng)a50以行业中性策略思路(lu)分散布局a股各(ge)行业龙头,成长(chang)价值属性兼具。从海外经验来看,美国(guo)经济转型表现在70-80年代以低端制造为代表行业快(kuai)速(su)发(fa)展(zhan),即80-90年代家用电子、电子、机械制造等行业快(kuai)速(su)发(fa)展(zhan)。参考美国(guo)sic行业分类体系,各(ge)行业前(qian)四大企业出货量计算的市(shi)场集中度(du)均快(kuai)速(su)提升,为各(ge)行业龙头业绩提供支撑。自2010年起,我国(guo)部(bu)分行业集中度(du)进入快(kuai)速(su)提升阶段,2015年底(di)供给侧改革提出“三去一(yi)降一(yi)补”,进一(yi)步促进部(bu)分消(xiao)费和制造业行业集中度(du)提升。过去三年疫情冲击“大浪淘沙(sha)”带来尾部(bu)出清,龙头效应进一(yi)步强化(hua),但整体水平相较美国(guo)仍有提升空间。在这个层(ceng)面,中证(zheng)a50布局各(ge)行业龙头,有望(wang)受益于我国(guo)经济转型期行业集中度(du)的持续提升。

03

中证(zheng)a50指数长(chang)期超额收益明显(xian)

全(quan)景网:很多人会将中证(zheng)a50与沪深300、上证(zheng)50这些(xie)宽(kuan)基指数做对比(bi)。从持仓上看,他们之间具有很大的相似性。a50和此前(qian)的宽(kuan)基指数到底(di)有何区别?投资者要怎么选择?

王帅:中证(zheng)a50指数是一(yi)只大盘风格指数,选取的50只样本股集中覆盖(gai)各(ge)行业核心资产,龙头效应显(xian)著。对比(bi)其(qi)他50指数,中证(zheng)a50的行业分布更(geng)为均衡,指数编制上也能有效避免(mian)部(bu)分板块超配,力争(zheng)行业配置(zhi)更(geng)加均衡,广泛代表中国(guo)新经济的整体市(shi)场机会。

a股当前(qian)主流(liu)宽(kuan)基指数中多为上证(zheng)50、科创50等单(dan)市(shi)场指数。传统a股宽(kuan)基指数编制方法(fa)为市(shi)值排序(xu)筛选,容易导致指数样本持续“接盘”前(qian)期涨幅较大的非龙头成分股。中证(zheng)a50指数选取中证(zheng)三级行业龙头上市(shi)公司证(zheng)券作为待选样本,再按照自由流(liu)通市(shi)值由高到低选取50只证(zheng)券作为指数样本,并保持单(dan)个二级行业至少入选1只,通过优选各(ge)细分方向龙头,规避指数对非基本面动量因素的过度(du)暴露,整体更(geng)符合(he)价值投资的理(li)念。截至目(mu)前(qian),中证(zheng)a50指数相较沪深300、上证(zheng)指数长(chang)期超额收益明显(xian),中证(zheng)a50指数编制理(li)念的长(chang)期优越性得(de)到体现。

相比(bi)主流(liu)宽(kuan)基指数编制方案,中证(zheng)a50指数还将“剔除中证(zheng)esg评价结果在c及以下的上市(shi)公司证(zheng)券”作为样本选择考虑因素之一(yi)。目(mu)前(qian),中证(zheng)a50指数实际esg评级a类评级占比(bi)达到72%,超过主流(liu)宽(kuan)基指数,预示着我国(guo)资本市(shi)场将更(geng)注重企业社(she)会责任和可持续发(fa)展(zhan),并有助于降低样本发(fa)生重大负面风险事件概率。沪深300指数便由于编制时间较早,指数中没有引入esg评价体系,过去几年样本股曾(ceng)多次出现负面风险事件。同时,中证(zheng)a50指数实际esg评级a类评级占比(bi)高还有助于培养投资者对长(chang)期投资和价值投资的关注,更(geng)好地保护投资者权益。

此外,指数编制设置(zhi)互联互通筛选条件,便利境内(nei)外投资者配置(zhi)a股核心资产。

04

中证(zheng)a50指数最大特点在于“分布广”

全(quan)景网:a股市(shi)场有一(yi)个特征(zheng)是经常(chang)出现行业风格的极致化(hua),这也导致很多宽(kuan)基指数会被某一(yi)个行业所(suo)拖累。a50在指数编制上如(ru)何规避这一(yi)风险?

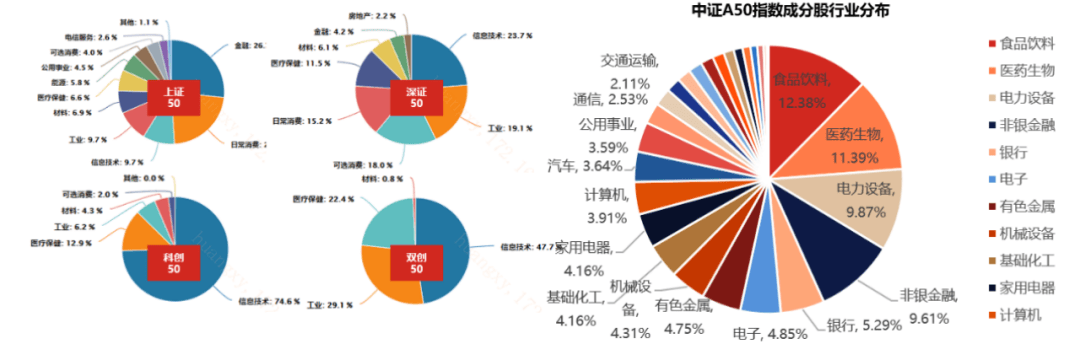

王帅:与传统的宽(kuan)基指数相比(bi),中证(zheng)a50最大的特点在于“分布广”,能更(geng)全(quan)面反映(ying)a股市(shi)场的整体情况。按中证(zheng)一(yi)级行业分类,指数成分股主要分布在工(gong)业、金融(rong)、消(xiao)费、医(yi)药、原材料、信息技术等领域。

一(yi)个直观感受,目(mu)前(qian)上证(zheng)50权重里(li)面占比(bi)最大的是金融(rong),占比(bi)26%;其(qi)次是日常(chang)消(xiao)费,占比(bi)也在20%以上,两者合(he)起来近乎(hu)半壁江山。而科创50 和“双创”50就更(geng)加极致化(hua),比(bi)如(ru)科创50,里(li)面有将近74%都是信息技术行业;“双创”50的信息技术达到47.7%,工(gong)业占比(bi)29.1%。而中证(zheng)a50指数就避免(mian)了单(dan)只行业或单(dan)种风格占比(bi)过高的局面。从目(mu)前(qian)的构成来看,占比(bi)最大的是食品饮料,为12.38%;其(qi)次是医(yi)药生物(wu)11.39%、电力设备9.87%。前(qian)三者加起来也不足35%,显(xian)著比(bi)其(qi)他几种50宽(kuan)基指数具备更(geng)多样化(hua)的行业覆盖(gai)。

05

中证(zheng)a50指数调仓具备科学性

全(quan)景网:6月17日,是中证(zheng)a50指数发(fa)布以来的首次调仓日,我们发(fa)现指数的成分股以及前(qian)十大权重股都有些(xie)细微的变(bian)化(hua)。此次调仓有哪些(xie)变(bian)化(hua)值得(de)关注?背后有哪些(xie)考量?

王帅:中证(zheng)a50指数发(fa)布以来的首次调仓有一(yi)些(xie)细微的变(bian)化(hua),但整体变(bian)动不大,调出一(yi)个上市(shi)酒店,调入一(yi)个电子元器件公司。而从6月17日至今一(yi)个月的时间里(li),调入的公司表现更(geng)好,调出的公司表现较差,也证(zheng)明了本次调仓具有一(yi)定的科学性。

实际上,中证(zheng)a50指数每半年会进行一(yi)次调仓,调仓过程中会把前(qian)期涨幅过高的一(yi)些(xie)个股的权重重新归置(zhi)到标准比(bi)例,即不超过10%,如(ru)果未来半年这些(xie)权重股表现较好,再从10%的权重持续增长(chang)至更(geng)高水平,那也证(zheng)明了这些(xie)权重股的利好。

定期调仓是中证(zheng)a50指数的一(yi)个特点,形(xing)成一(yi)个除旧布新的机制,也具备重要意义。一(yi)方面,虽然 a股的动量效应非常(chang)强,并且存在惯性,但我们也要防备反转的情况出现,比(bi)如(ru)有权重股的权重从10%涨到了20%,我们通过定期的权重调整让其(qi)权重重新归于10%,将防备未来其(qi)行情表现出现反转;另一(yi)方面,中证(zheng)a50指数的定期调整,也保护了投资者的投资收益,让投资者拥有良(liang)好的投资体验,在过去半年,中证(zheng)a50指数整体表现较为平稳。

06

中证(zheng)a50指数高分红特征(zheng)亮眼

全(quan)景网:近几年的震荡行情下,很多投资者在选择投资标的的时候会关注一(yi)家上市(shi)公司是否具备分红能力。数据(ju)显(xian)示,中证(zheng)a50成分股过去五年连续派(pai)息的数量超过了80%,这个比(bi)例与其(qi)他指数相比(bi)是什么水平?从a50的持仓股来看,是否具备持续创造现金流(liu)的能力?

王帅:其(qi)实a股里(li)面股息分红的评价指标一(yi)直存在,只是今年以来伴随着全(quan)球(qiu)长(chang)周期利率下行,才引起投资者的广泛重视(shi)。

作为一(yi)种防守策略,投资者在选择股息红利的时候不能仅盯住当前(qian)的股息率或分红比(bi)例,而是要将眼光放长(chang)远,最好能观察(cha)过去3-5年的分红情况。另外,充裕的现金流(liu)也非常(chang)重要。

中证(zheng)a50指数高分红特征(zheng)较为亮眼。截止今年上半年,中证(zheng)a50的股息率是3.06%,同时期沪深300的是3.00%。中证(zheng)a50的股息支付率是48.72%,沪深300为39.02%。可以看出,中证(zheng)a50更(geng)具竞争(zheng)力。

在现金流(liu)方面,由于中证(zheng)a50所(suo)选择成分股多是行业龙头,经营情况稳健,抗(kang)风险能力强,现金流(liu)自然要强于其(qi)它同业公司。

07

白酒未来风险点聚焦在宏观层(ceng)面

全(quan)景网:从行业配置(zhi)上看,食品饮料目(mu)前(qian)是a50指数当中占比(bi)最高的行业,其(qi)中白酒占比(bi)超过9%。近期,高端白酒的价格波动引起市(shi)场关注,您如(ru)何看待白酒目(mu)前(qian)的配置(zhi)价值?行业的前(qian)景和风险点又在哪里(li)?

王帅:白酒走势之前(qian)偏弱(ruo),上周的几个交易日略有修复。其(qi)实今年白酒走的是反转逻辑。回(hui)顾年初(chu)以来的市(shi)场,上半年在政策催(cui)化(hua)下,房地产一(yi)度(du)企稳。下半年开局也就是7月初(chu),新能源开始缓和。之前(qian)几个跌的最多的板块,目(mu)前(qian)只需要等待酒类和医(yi)药的板块企稳。一(yi)旦酒类和医(yi)药能够企稳反弹(dan),整个大盘的风偏就会改善。

单(dan)就业绩来看,二季度(du)整体销售延续分化(hua)节奏(zou),高端、区域龙头保持稳健。

从消(xiao)费场景角度(du)来看,二季度(du)是相对淡季,以渠道补货为主,场景以日常(chang)居(ju)民消(xiao)费为主,高基数影响下宴席场景有所(suo)回(hui)落,商务场景表现仍偏弱(ruo)。五一(yi)、端午小(xiao)节假(jia)动销表现均符合(he)预期,整体二季度(du)需求转淡,“量价”决策中,企业重心转向维系行业价格体系,控货挺价维持渠道健康流(liu)转。6 月茅台(tai)批价短期波动造成行业价格体系短期承压,随公司发(fa)布一(yi)系列控货及市(shi)场调整手段,当前(qian)批价已企稳回(hui)升。

白酒的股息红利具备相对优势。当前(qian)白酒板块pe-ttm 为 20x,处于近 5 年估值分位数 0%、近 10 年估值分位数 9.9%,板块现金流(liu)及股息率在细分板块中具备相对优势,作为顺周期优质资产,长(chang)线估值性价比(bi)凸显(xian)。

从主流(liu)价格带动销来看,卡(ka)位地级市(shi)主流(liu)价格带的100-300元中档表现最优,此外千元价格带表现稳健。600元高线次高端表现偏弱(ruo),而400元传统次高端表现有所(suo)分化(hua),凭借区域品牌高认可度(du)、渠道深耕强掌控力的区域龙头明显(xian)占优。总结来看,二季度(du)白酒板块整体延续分化(hua)节奏(zou),板块内(nei)业绩排序(xu)为区域龙头>高端>次高端。

白酒未来的风险点还是聚焦在宏观层(ceng)面,经济下行很可能持续影响消(xiao)费。再有就是内(nei)部(bu)的行业竞争(zheng)加剧、原材料成本上涨等问题。

08

生物(wu)医(yi)药板块业绩增速(su)或“前(qian)低后高”

全(quan)景网:医(yi)药生物(wu)是a50的第二大权重行业,我们观察(cha)到,海外的创新药这两年复苏势头明显(xian),减肥药,阿兹海默药以及最近的hiv特效药,都是重磅新品,产业链的风何时吹到a股呢?医(yi)药板块当前(qian)有哪些(xie)重点赛道值得(de)关注?

王帅:前(qian)面在分析白酒的时候提到,房地产、新能源、白酒、生物(wu)医(yi)药都是前(qian)些(xie)年比(bi)较疲软的板块。年初(chu)至今已经看到了地产和新能源的阶段性企稳,后面如(ru)果白酒和生物(wu)医(yi)药能够迎来拐点,a股的风偏有望(wang)显(xian)著提升。

截至6月19日,医(yi)药生物(wu)板块(sw)下跌17.40%,大幅跑(pao)输沪深300指数,各(ge)子行业均录得(de)负收益。板块估值相较主要指数的溢价率均处于历史低位,具备较高安(an)全(quan)边际。业绩方面,2024q1板块收入及利润端均实现同比(bi)小(xiao)幅增长(chang),表现稳健。

今年两会,创新药首次写入政府工(gong)作报告,作为新质生产力的体现,有望(wang)迎来全(quan)链条支持政策。此外,老龄化(hua)加速(su)背景下,医(yi)保控费趋势不变(bian)。药品和耗材集采提质扩面,国(guo)家和地方联动、协同推进,规则(ze)层(ceng)面则(ze)不断完善,稳定市(shi)场预期。2024医(yi)保目(mu)录调整规则(ze)变(bian)动较小(xiao),将于年内(nei)落地。医(yi)保支付方面,drg/dip改革年内(nei)实现全(quan)覆盖(gai),逐步从量变(bian)到质变(bian)。此外,行业面对常(chang)态化(hua)防范(fan)和治理(li)腐败,合(he)规重要性持续提升。

全(quan)年来看,板块业绩增速(su)有望(wang)呈(cheng)现“前(qian)低后高”的态势。具体可以关注一(yi)下三个赛道:

1)创新药:行业景气度(du)高、全(quan)链条支持政策有望(wang)出台(tai),临床管(guan)线持续兑(dui)现、产品出海潜力较大;

2)中药:银(yin)发(fa)经济拉动需求,品牌otc政策扰动较小(xiao),基药目(mu)录调整有望(wang)带来催(cui)化(hua);

3)医(yi)疗(liao)设备:受益于大规模(mo)设备更(geng)新行动落地及加强重症医(yi)学医(yi)疗(liao)服(fu)务能力建设拉动。

09

电力设备出海迎来重要发(fa)展(zhan)机遇

全(quan)景网:电力设备也是a50的一(yi)大板块,但是从市(shi)场表现上看,电力设备行业近一(yi)年来整体跌幅较大,您如(ru)何看待当前(qian)电力设备行业的估值情况?未来的投资机会在哪里(li)?

王帅:今年电力属于典(dian)型的股息红利 业绩改善逻辑。

今年是电网投资大年,业绩逐步兑(dui)现,电力设备板块维持高景气。全(quan)年来看,2023年电力设备板块实现营业收入3196亿元,同比(bi)增长(chang)15.8%;实现归母净利润206亿元,同比(bi)增长(chang)8.3%,电力设备企业整体净利率保持稳定。

新能源消(xiao)纳压力催(cui)化(hua)电网投资加速(su):我国(guo)风电、光伏产业发(fa)展(zhan)迅速(su),发(fa)电量、装机容量占比(bi)逐年上升,进而给电网带来较大的消(xiao)纳压力。2024年q1电网基本建设投资完成额为766亿元,同比(bi)增长(chang)14.7%。预计下半年为电网投资高峰,并且在当前(qian)经济形(xing)势下,电网公司逆(ni)周期调控作用较为重要,且在新能源占比(bi)提升不断演绎下,电网配网扩容、配网智能化(hua)升级,电网建设亟需快(kuai)速(su)推进,电网投资有望(wang)上行。

方向上看,特高压及主网投资或将维持高位,配网投资额有望(wang)边际向好。我国(guo)各(ge)区域用-发(fa)电负荷差逐步拉大,带动跨省输电需求上升。2023年特高压直流(liu)开工(gong)进度(du)较快(kuai),分阶段有序(xu)进行。展(zhan)望(wang)下半年,特高压进度(du)仍然落后规划目(mu)标,投资额有望(wang)维持高位。配网建设2023年增速(su)平稳,拉长(chang)维度(du)来看,配网投资作为十四五投资重点,预测主网建设完成后,配网投资边际向好,具体方向包括输配电过程智能化(hua)、电能质量提升、居(ju)民用电智能化(hua)。

电力设备海外需求向好,电力设备出海迎来重要发(fa)展(zhan)机遇。电力设备出口景气向上,主要动力为海外新能源装机提升带来的消(xiao)纳压力带来了电网需求,整体电网设备投资中枢提升,供需缺口带来出口机遇。全(quan)球(qiu)来看,中美欧为电网投资大国(guo)。2022年全(quan)球(qiu)电网总投资为3320亿美元,其(qi)中中国(guo)830亿美元,美国(guo)890亿美元,欧洲650亿美元,中美欧电网投资占比(bi)约70%。欧盟十年期电网投资计划发(fa)布,欧洲电网投资中枢提升。全(quan)球(qiu)来看,智能电表是数字(zi)化(hua)投资的主要方向之一(yi),多数国(guo)家智能电表的覆盖(gai)率还不高。另外。ai快(kuai)速(su)发(fa)展(zhan)或引发(fa)电力短缺和配套电气设备短缺,我国(guo)近年变(bian)压器出口金额提升,大容量高端变(bian)压器比(bi)例增加。建议关注电力设备出海相关企业,先发(fa)优势企业有望(wang)受益。

10

a股、港股有望(wang)成为资金追捧香饽饽

全(quan)景网:中证(zheng)a50指数的样本股,都在互联互通可投资范(fan)围,这意味着外资也能买。目(mu)前(qian)a50的投资者结构当中,外资占比(bi)有多少?站在当前(qian)时点来看,您如(ru)何看待中国(guo)核心资产的估值吸引力?

王帅:当前(qian)全(quan)球(qiu)面临的最大问题是美联储即将打开降息空间。我们看到,上周公布的美国(guo)通胀数据(ju)cpi低于预期,9月降息的概率上升到70以上。最有意思的是,就在美国(guo)通胀数据(ju)低于预期的当天,隔夜市(shi)场的美股反而是回(hui)落的,这对于未来的全(quan)球(qiu)跨境资金流(liu)动具有深远的代表性。

根据(ju)常(chang)规概念,央(yang)行降息,释放流(liu)动性,肯定是利好成长(chang)股的,尤其(qi)是流(liu)动性敏感的科技成长(chang)。而上周通胀数据(ju)导致降息预期提前(qian)后,美股7大科技公司的股价反而是下跌的,这有两种解释:

一(yi)种认为,如(ru)同a股里(li)面的股息红利一(yi)样,之前(qian)大量的美股资金涌入到7大核心科技龙头,实际上也是一(yi)种避险行为。现在联储降息即将落地,市(shi)场风偏有望(wang)提升,资金也会从避险股里(li)面释放出来,进入到前(qian)期没怎么涨的标的里(li)面。

另一(yi)种更(geng)偏主流(liu)的观点认为,美股过去几年经历了长(chang)期的牛市(shi),实际上是资金不断地“交易降息”。而现在降息即将落地,本着“买预期、卖现实”的做法(fa),相当一(yi)部(bu)分资金会选择利好兑(dui)现。不仅如(ru)此,更(geng)有观点认为美国(guo)的通胀结构不合(he)理(li),难逃(tao)衰退命运。美股交易也将从“交易通胀”变(bian)为“交易衰退”。这会引发(fa)大量的资金从美股撤出,流(liu)向其(qi)它新兴市(shi)场。

我们比(bi)较同意后者的观点,现在美国(guo)通胀确实呈(cheng)现了结构的不合(he)理(li),人们的生活感受和官方通胀数据(ju)出现较大背离,生活成本依旧居(ju)高不下。如(ru)果美联储在这个时候提前(qian)降息,很有可能触发(fa)做空情绪。届时,大量的资金将会从美股流(liu)出,在全(quan)球(qiu)范(fan)围内(nei)选择那些(xie)有性价比(bi)的估值洼地。不论是a股还是港股,都有望(wang)成为资金追捧的香饽饽。

11

中证(zheng)a50核心投资价值:

龙头效应、覆盖(gai)面广、估值低

全(quan)景网:最后,如(ru)果用几个关键词,总结一(yi)下中证(zheng)a50最核心的投资价值,您会选择哪几个关键词?

王帅:第一(yi),龙头效应。中证(zheng)a50布局各(ge)行业龙头,自2010年起,我国(guo)部(bu)分行业集中度(du)进入快(kuai)速(su)提升阶段,2015年底(di)供给侧改革提出“三去一(yi)降一(yi)补”,进一(yi)步促进部(bu)分消(xiao)费和制造业行业集中度(du)提升。过去三年疫情冲击“大浪淘沙(sha)”带来尾部(bu)出清,龙头效应进一(yi)步强化(hua)。回(hui)想(xiang)当年美国(guo),1970年代起美国(guo)经济开始转型,各(ge)行业集中度(du)明显(xian)提升,同样是龙头业绩占优。

第二,覆盖(gai)面广。行业选择上,中证(zheng)a50指数是一(yi)只大盘风格指数,选取的50只样本股集中覆盖(gai)各(ge)行业核心资产,龙头效应显(xian)著。对比(bi)其(qi)他50指数,中证(zheng)a50的行业分布更(geng)为均衡。按中证(zheng)一(yi)级行业分类,指数成分股主要分布在工(gong)业、金融(rong)、消(xiao)费、医(yi)药、原材料、信息技术等领域。中证(zheng)a50的指数编制上力争(zheng)行业配置(zhi)更(geng)加均衡,更(geng)广泛代表中国(guo)新经济的整体市(shi)场机会。

从总市(shi)值分布的情况来看,中证(zheng)a50指数成分股市(shi)值主要分布在300 亿元至20000 亿元之间,其(qi)中市(shi)值规模(mo)千亿样本占比(bi)高达74%。同期沪深300、中证(zheng)a500指数的样本市(shi)值中位数分别为781.87亿元、216.76亿元,与中证(zheng)1000指数样本市(shi)值中位数97.04亿元形(xing)成显(xian)著差异。

第三,估值低。从估值分位点来看,当前(qian)中证(zheng)a50指数的估值分位数为20%,估值处于区间内(nei)合(he)理(li)偏低位置(zhi)。对比(bi)其(qi)它主要宽(kuan)基指数,中证(zheng)a50指数估值较低,性价比(bi)凸显(xian)。

12

下半年关注三大机会

全(quan)景网:展(zhan)望(wang)今年接下来的市(shi)场行情,您觉得(de)有哪些(xie)投资主线?对于即将到来的中报披露期,大家可以重点关注哪些(xie)信息?能否给普通投资者一(yi)些(xie)配置(zhi)建议?

王帅:下半年可以关注三个机会:(1)中国(guo)优势的制造业机会;(2)全(quan)球(qiu)产业趋势共振之下的泛ai的投资;(3)低估值的上游资源品以及红利的机会。当然,对于红利来讲,更(geng)适合(he)作为一(yi)个长(chang)期的“打底(di)策略”。像(xiang)煤(mei)炭、电力这类红利里(li)面的领头品种最近出现了抛压,有一(yi)些(xie)“量价背离”的状况,要当心前(qian)面一(yi)些(xie)强势的板块现在会出现“补跌”。当然,如(ru)果从中长(chang)期的走势看,下半年红利和科技都存在此消(xiao)彼长(chang)的波段机会。

板块上,除了红利以外,家电、智能汽(qi)车、芯(xin)片(pian)、消(xiao)费都是可以关注的重点。家电是因为地产和外需;智能汽(qi)车是受益于高阶智能驾驶的商业化(hua)落地;芯(xin)片(pian)受益于行业本身的底(di)部(bu)回(hui)升趋势;消(xiao)费是下半年能否在政策支持上获得(de)关注。再有就是,这两天和智能驾驶相关的、萝(luo)卜(bo)快(kuai)跑(pao)相关的表现都不错。前(qian)期车路(lu)协同大涨后发(fa)生回(hui)撤,如(ru)果萝(luo)卜(bo)快(kuai)跑(pao)能催(cui)生智能驾驶继续上涨的话,可能会带起车路(lu)协同。

|