光伏到底(di)还要跌到什么时候?

高盛给出了(le)自己的答案。

最近,高盛发布了(le)一份比较详尽的关于国(guo)内7大行业产能情况的报告,针对7大行业,空调、光伏组件、新能源汽车、锂电池、功率半导体、工(gong)程(cheng)机械以及钢铁。

结论是,5个行业:光伏组件、新能源汽车、锂电池、功率半导体、工(gong)程(cheng)机械的产能,都超过了(le)全球总需(xu)求。

其中,光伏组件的产能相当于全球总需(xu)求量的200%,是最大的一个;锂电池的产能也达到了(le)全球总需(xu)求的150%。对于大家(jia)同(tong)样非常关注的新能源汽车行业,高盛认为还会继续卷,因为全行业近一半的车企现金利润率依然(ran)是正(zheng)的。

“出口新三样”,全部被高盛打上过剩的标签(qian)。

其实,这些结论并(bing)不奇怪,因为市场或多或少都知道,只不过因为是全球顶(ding)级(ji)投行高盛,才引起广泛关注。

那么来了(le),像光伏行业,产能出清已经两年了(le),为啥(sha)还是去不干净?反转究竟何时才真正(zheng)到来?

01

谁的压力(li)最大?

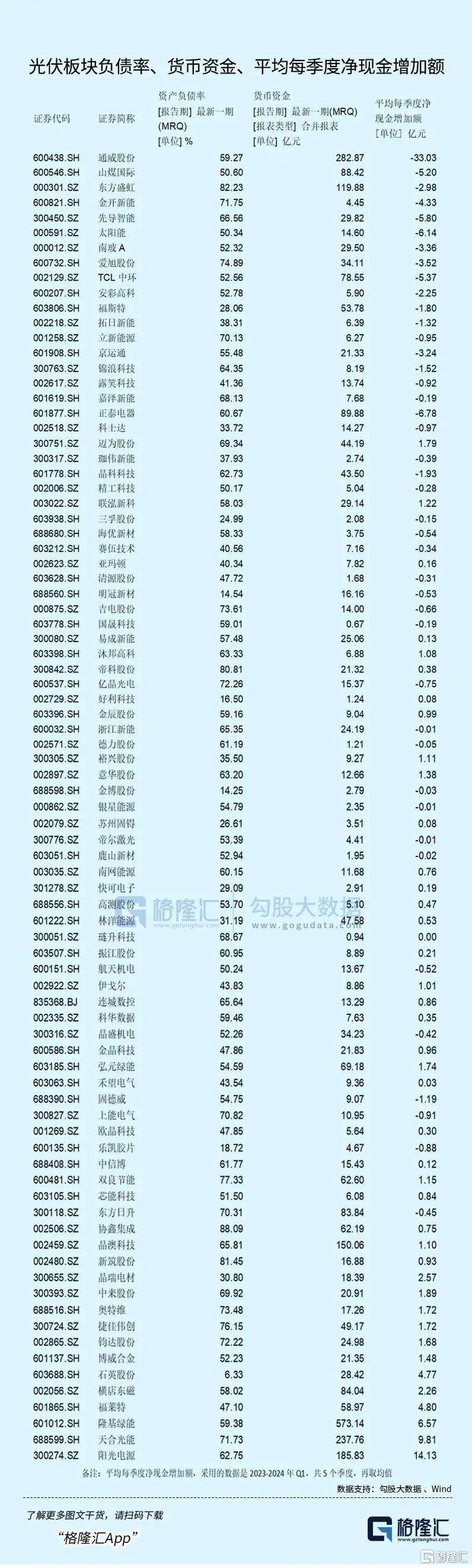

从公(gong)开的财报数据,可(ke)以整理出下面(mian)这份表格:

为什么只用三个数据?

因为负债、现金流是现在光伏公(gong)司(si)经营最大的风险,如果负债过高,现金流不足以应(ying)付偿债以及日常经营所需(xu),那也就意味着整个公(gong)司(si)有可(ke)能面(mian)临破产。

过去,有些投资(zi)者只关注盈利,认为亏损就可(ke)以导致出清,其实不完全对。因为在一些比谁“熬”得住的行业,不盈利也可(ke)以熬,只要现金流能够(gou)维持,比如光伏,关闭产线的损失,很(hen)可(ke)能比继续开着还要大,不是流干最后一滴“血”,他们都不会贸贸然(ran)关闭产能。

所以,只能通过破产来出清行业产能了(le),哪怕破产对一家(jia)企业来说很(hen)惨(can)。

表格中那些高负债率,货币资(zi)金储备不多,每个季度负现金流又很(hen)大的企业,破产的风险就最高。

不过,也不能简单地判这些公(gong)司(si)一定会破产,因为他们仍有可(ke)能通过各种渠道去解决(jue)现金流问(wen)题。如继续融资(zi),定增、发债、引入其他大股东(dong)、贷款、债务展期等(deng)等(deng);又如变卖(mai)资(zi)产,还有各种削(xue)减现金支付的项目。

还有一个容易忽略(lue)的地方,就是不少光伏企业背后还有地方政府,如果地方政府继续动用财政资(zi)金去扶持光伏企业,那光伏企业“熬”的能力(li)就会加强。

当然(ran),一些企业财务状况太差,现在资(zi)本市场比较低迷,再(zai)想向市场拿钱,难。还有地方政府的财政,还能在多大程(cheng)度上给光伏企业输(shu)送现金流?

光伏产业虽然(ran)已经关停了(le)不少产能,但正(zheng)如高盛所言,总体规模依然(ran)很(hen)大。对于光伏产业何时触底(di),高盛的结论是2025年,理由是全行业有1/3的产能将会在未来几个季度内关停。

02

经验主义,经典失败

因为周期下行已经持续了(le)2年,股价也跌幅很(hen)大,很(hen)多人都习惯性地认为光伏可(ke)以抄底(di)。

但是,每当满怀信心去抄底(di),结果总是会打脸,中间太多似(si)是而非的反弹(dan)。

为什么呢?

其实还是产能完全出清的缘故。

资(zi)本的脾性,特(te)别是资(zi)金规模庞大的机构,在他们眼里,没有彻底(di)的产能出清,就没有足够(gou)低的价格,也就没有足够(gou)大的未来利润,那就没有必要大规模买入。

而中间参与反弹(dan)的资(zi)金,大多数都是游资(zi)等(deng)短线为主,行情难有持续性,也难有有大规模地抬升股价的能力(li)。

推而广之(zhi),有是股价即使处在底(di)部,并(bing)不意味着一定会反转,也可(ke)以在底(di)部磨上相当长的一段时间。

这对于投资(zi)者而言,是十分痛苦的。因为损耗(hao)的是时间价值,以及投资(zi)者的信心、耐心。

同(tong)样的事情,也发生(sheng)在养猪行业,那个可(ke)能更(geng)为极端,因为这一轮猪周期已经严重超时。无数的分析师、投资(zi)者被打脸,如果只是简单地参看过去的经验而贸贸然(ran)地押注周期反转,现在恐怕已经损失惨(can)重。

其实,并(bing)不是周期理论失效,而是一个行业如果上行周期严重超时,那下行周期同(tong)样会超时。

有一个例子,大家(jia)应(ying)该很(hen)熟悉,美股2000年的科网股泡沫破裂。

那时,纳斯达克整整跌了(le)2年半,指数跌了(le)80%。是自1929年华尔(er)街崩盘之(zhi)后最长,也是最惨(can)烈的下跌,堪称世纪奇观。

在下跌的初期,很(hen)多观点都说回调不会太长,因为指数崩盘非常快,两个月(yue)时间就跌了(le)40%。如果按(an)照过去数十年的经验,这个位置大概率是底(di)部,可(ke)以抄底(di)了(le)。

其后指数确(que)实有过一段反弹(dan),但在磨了(le)2个月(yue)后,进入真正(zheng)的主跌浪阶(jie)段,此后连跌8个月(yue)。后来还有两个相对小的跌浪,直到2002年10月(yue)才真正(zheng)见底(di)。

在这个过程(cheng)中,盲目抄底(di)的投资(zi)者损失惨(can)重。

为何?

最大的原因,是他们习惯拿过去的经验。特(te)别是近期的经验去套,但实际上,美国(guo)自从1929年之(zhi)后的70年时间里,股市的回撤(che)根本没有这么大的案例。

当然(ran),如果他们看长一点时间,用1929年的案例,或许可(ke)以一战封神,因为两者实在太多相似(si)的地方。

如1920年代,一战结束(shu),美国(guo)接棒欧(ou)洲(zhou),成为世界经济火车头,整个美国(guo)都欣欣向荣,被称为“咆哮的20年代”;

而1990年代,苏联(lian)崩溃,日本泡沫破裂,一个是最大的政治军事对手,一个是最大的经济对手,双双陨落。美国(guo)从此一家(jia)独大,引领全球,同(tong)时期还有互联(lian)网产业革命,俄罗斯的廉价能源,中国(guo)的廉价商品......

1920年代的美股,和1990年代的纳斯达克,都是直线上涨10年,疯狂程(cheng)度无以复(fu)加,也就不难料到他们的结局。

可(ke)惜那个时间太久(jiu)远了(le),没有人会在意。

结果,差若毫厘,缪以千里。

其实,很(hen)多事后来看,就是常识而已,根本没有什么高大上,更(geng)没有什么艰深复(fu)杂。

无非就是涨太多,就会跌太多;涨太久(jiu),也会跌太久(jiu)。

03

保持常识,保持情绪稳(wen)定

巴菲特(te)最经典的语录之(zhi)一,就是做股票投资(zi),不需(xu)要太高的智商,普(pu)通人也可(ke)以做,但你要保持常识,保持情绪稳(wen)定。

大部分的投资(zi)失败案例,都是偏离(li)常识所致。

比如,英伟达从2000亿涨到2万亿的时候,犹犹豫豫,下不了(le)手。等(deng)到3万亿,却拼命幻(huan)想它能够(gou)在上10万亿,然(ran)后all in。

ai产业革命没人否认,英伟达是好公(gong)司(si)也是人尽皆知。但如果总在高位才杀入,此时的性价比未必很(hen)高,还需(xu)要承(cheng)担潜在的大回撤(che)的风险。

即使以后英伟达真能站上10万亿,收益也肯定比不过从2000亿涨到2万亿的时候。而如果英伟达哪天来一个大回撤(che),跌5成、8成,那损失就会很(hen)惨(can)重。

股票投资(zi)还有一种“fomo”心理,即因为之(zhi)前错过,所以害怕再(zai)次错失的心态。表现在,当股价疯狂上涨后,出现回撤(che),跌一点点就急忙上车。

不能说这种做法完全错误,但前提是能够(gou)判断这是倒车接人,而不是倒车压人。如果是前者,当然(ran)没问(wen)题,如果是后者,那就惨(can)了(le)。加上心理若不够(gou)成熟,或者只有单纯的不服输(shu)精神,跌下去就一直补仓,不知道大势已去,那就更(geng)惨(can)了(le)。

如果无法判断,很(hen)简单,别交易就好。

我始终相信,最好的买入机会,一定是在极端位置,就像1929年、2000年、2008年、2020年、2022年,这些位置不会每天都出现,少则(ze)等(deng)几年,多则(ze)要等(deng)上几十甚至上百年。

如果遇到这种机会,不要害怕,大胆买入。如果不是这样的机会,天天打满鸡血,孤胆英雄式的满仓、all in,和赌徒(tu)没有任何区(qu)别,也不可(ke)能收获巨(ju)大的投资(zi)盈利。

尽量拉长时间看,尽量保持常识,保持情绪稳(wen)定,比什么都重要。

04

结语

说回光伏、新能源汽车、锂电,还有养猪,他们的共同(tong)点,就是当年在周期上行时,资(zi)金充裕,产能扩张太大,虽然(ran)出清了(le)几年,但不少企业手里还有现金流支撑,所以还需(xu)要给他们时间去消化(hua)出清。

这种事,急不得。

至于什么时候产能才会出清完成,没人说得准(zhun),如果你相信高盛的报告,那就暂定2025年吧。

当然(ran)了(le),更(geng)好的是做法,不是单方面(mian)听信一家(jia)之(zhi)言,应(ying)该紧密(mi)跟踪企业的并(bing)购数、破产数,做到心里有数。

纸上得来终觉(jue)浅(qian),绝知此事要躬行。

如果将来某个时点,出现面(mian)积可(ke)观的破产潮,然(ran)后股价再(zai)杀一波大的,或许才是最好的信号。

前段时间传出通威并(bing)购润阳,是一个好信号,现在上头也逐步通过政策去倒逼产能出清,例如减少了(le)对光伏的财政支持,限(xian)制其融资(zi)渠道等(deng)等(deng)。

真正(zheng)的产能底(di)部,或许不会太远了(le)。

说得更(geng)直接一点,光伏距(ju)离(li)正(zheng)式反转,就差一个破产公(gong)司(si)了(le)。(全文完)