果然,妈妈的话还是得听。

本来以为国债这轮调整就以“交易员躺平(ping)不交易”、“官方喊(han)话不要对国债交易一刀切”到此为止,没想到本周债基居然出现疑似集中赎回的现象……

明明国债利率上蹿下(xia)跳(tiao)那段时间都没出现集中赎回,如今眼看大(da)戏即(ji)将偃旗息(xi)鼓,为何突(tu)然出现赎回潮?

1

信用债市场遭遇卖盘压力(li)

对着(zhe)利率债千(qian)看万看,不曾想半路杀(sha)出个(ge)信用债“程咬金”。

昨日(ri),网页不断弹窗通(tong)知深圳地(di)铁、上海(hai)电力(li)、深业(ye)集团、江西高速(su)、水发集团等公司暂停发债的公告(gao)。

从上周五以来,信用债取消发行的数量激增。8月27日(ri)就有7家发行人公告(gao)取消原定的债券发行计划,昨日(ri)暂停发债的公司数据进一步上升至10家。暂停发债的理由均是由于近日(ri)债券市场波动较(jiao)大(da),为合理降低发行利率,控制融资(zi)成本。

8月13日(ri)以来,长期国债利率已经(jing)有下(xia)行趋势(shi),但是信用债利率反而不断上行,信用债在8月26日(ri)更是遭遇暴击。

wind数据显示(shi),8月13日(ri)—8月26日(ri)期间,10年国债收(shou)益率下(xia)行9.49bp,而3年、5年超aaa中短票收(shou)益率则较(jiao)期间低点(8.14)分别上行6.56bp、8.12bp。

信用债利率不断上行,“稳(wen)稳(wen)的幸福”又遭遇风波,以信用债作为底仓的公募“固收(shou) ”产品净值近期持(chi)续下(xia)滑。

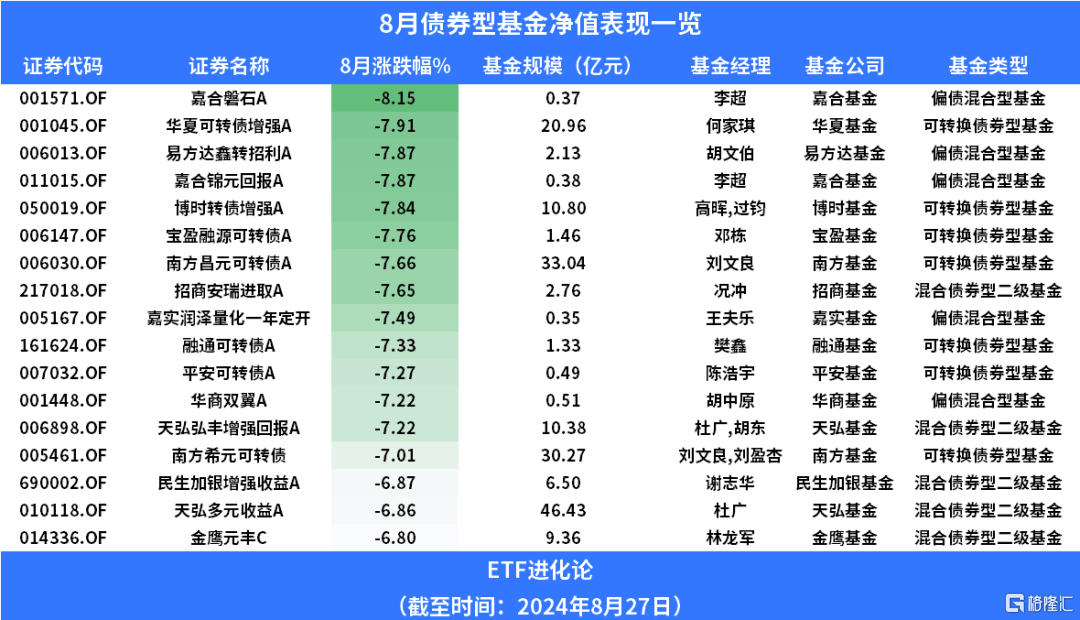

wind数据显示(shi),截至8月27日(ri),市面(mian)上存续的债券基金产品共有7791只(a/c类分开计算),超6080只基金在8月出现净值回撤,占比超九成,月内平(ping)均跌幅(fu)为0.59%,净值跌幅(fu)超4%的达5421只。

(本文内容均为客观数据信息(xi)罗列,不构成任何投资(zi)建议)

信用债利率持(chi)续上行的压力(li)之下(xia),率先出现赎回潮的反倒不是市场一直热议不断的三年定期基金,居然是债基。

华创投顾部援引的机(ji)构渠道数据显示(shi),8月26日(ri)-27日(ri)纯债基金净赎回激增,强度已超过利率前高对应的8月12日(ri)。

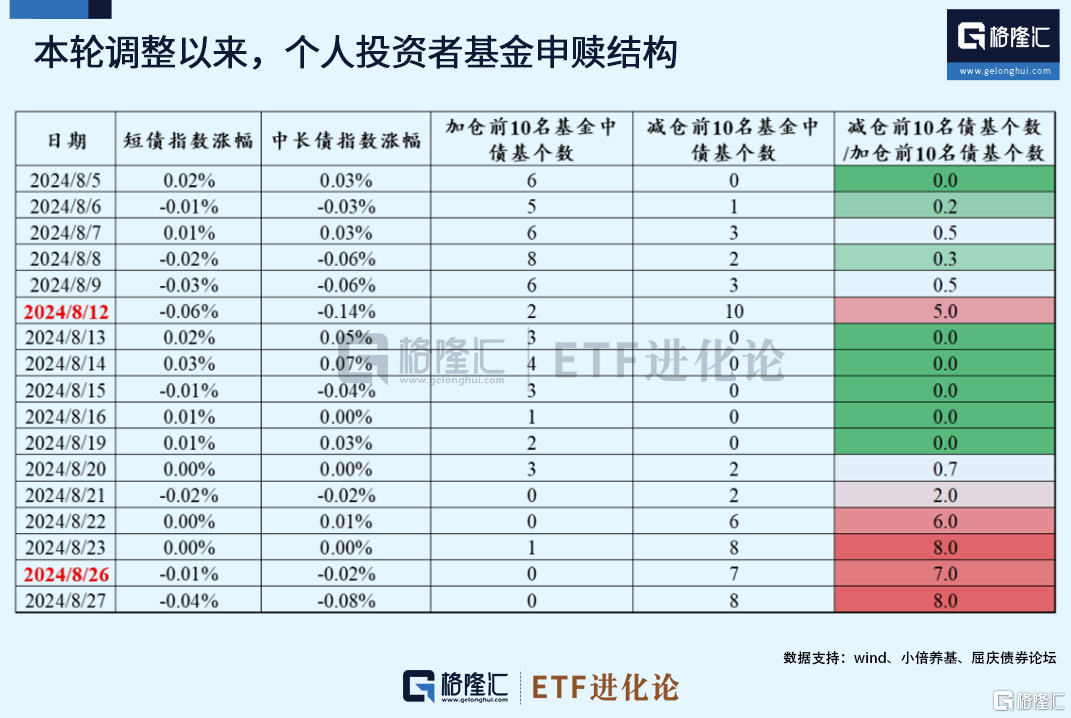

高频申(shen)赎结构数据显示(shi),自8月20日(ri)起,个(ge)人投资(zi)者减仓债基意愿逐步升温,近几个(ge)交易日(ri)市场减仓排名前10位的基金中债基占比超70%,且8月27日(ri)赎回压力(li)偏大(da)的某纯债基金实际有近40%份额为个(ge)人持(chi)有。两相印证,债基的负债端(duan)面(mian)临来自机(ji)构和个(ge)人投资(zi)者的双(shuang)重(zhong)压力(li)。

高频申(shen)赎结构数据显示(shi),自8月20日(ri)起,个(ge)人投资(zi)者减仓债基意愿逐步升温,近几个(ge)交易日(ri)市场减仓排名前10位的基金中债基占比超70%,且8月27日(ri)赎回压力(li)偏大(da)的某纯债基金实际有近40%份额为个(ge)人持(chi)有。两相印证,债基的负债端(duan)面(mian)临来自机(ji)构和个(ge)人投资(zi)者的双(shuang)重(zhong)压力(li)。

战火不是在利率债吗?起火点都熄了,怎(zen)么就烧到信用债这了?

2

信用债为何下(xia)跌?

从导火索来看,政府债券8月发行提速(su),以及央行缩量续作8月到期的mlf带来的资(zi)金面(mian)收(shou)敛,国有银(yin)行、股份制银(yin)行作为政府债券一级市场主要买方,其资(zi)产端(duan)扩表,带动负债端(duan)存单融资(zi)利率上行。

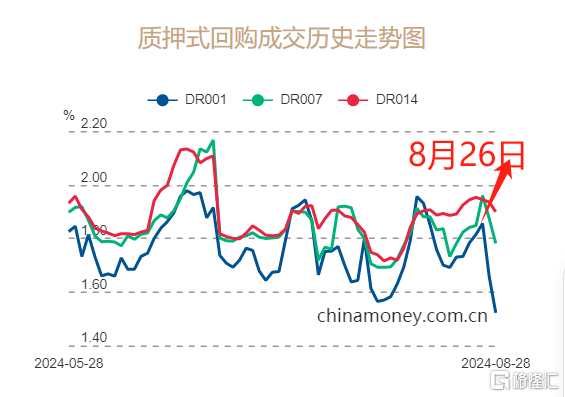

同业(ye)存单作为信用债定价(jia)的锚,8月上旬(xun)以来存单利率上行,银(yin)行间隔夜质押式回购(dr001)利率8月也明显上行。

前期机(ji)构赎回债类产品是为了应对可能出现的赎回压力(li)。8月15日(ri)的岭南转(zhuan)债违约引发转(zhuan)债新一波杀(sha)跌,固收(shou)加基金有七成仓位是金融债及信用债,为应对赎回也会卖出一部分长久期信用债和二(er)永债。

随着(zhe)8月26日(ri)信用债大(da)跌进一步强化,个(ge)人投资(zi)者也加入赎回大(da)军,如此形成这波猝不及防的债基赎回潮。

浙商证券认为本次信用债利差走阔的背后,基金抛售和理财、险资(zi)配置需求减弱(ruo)是表观原因,底层逻(luo)辑(ji)还是在于多空交织背景下(xia)成交缩量带来的品种调整。

浙商证券认为本次信用债利差走阔的背后,基金抛售和理财、险资(zi)配置需求减弱(ruo)是表观原因,底层逻(luo)辑(ji)还是在于多空交织背景下(xia)成交缩量带来的品种调整。

由于市场活跃度下(xia)降,信用债成交难,交易员会选择加点抛售,然后造成持(chi)仓的信用债出现浮亏,赎回压力(li)加大(da),最终(zhong)形成了负循环。

说(shuo)一千(qian)道一万,信用债利差过低是关键因素,其他因素不过是导火索。前期信用债行情演化较(jiao)为极致,信用债相关利差已压缩至历史(shi)低位。

前7个(ge)月,信用债总体收(shou)益表现好于利率债,中高等级品种信用债利差压缩最低仅有20bp,已经(jing)下(xia)无可下(xia),再不均值回归,没法玩。

最近几个(ge)月,基金销售员卖基金普遍的说(shuo)法就是信用债基收(shou)益太低,性价(jia)比明显降低,还是看看利率债基吧。

信用债市场遭遇卖盘压力(li)会出现类似2022年11月的债基赎回潮吗?

市场普遍认为当下(xia)出现大(da)规模赎回负反馈的风险还不高,但仍需继续关注。

国盛证券固收(shou)首席分析师杨业(ye)伟认为当前利率上行速(su)度和幅(fu)度均不及2022年以来历次债市大(da)跌,赎回风险较(jiao)为有限。从各类机(ji)构来看,即(ji)使(shi)银(yin)行和保险有赎回操作,在缺资(zi)产情况依然需要再配置债券,因而银(yin)行和保险反而可能是潜在多头,当前债市赎回更多对债市形成摩擦性冲击。

国盛证券固收(shou)首席分析师杨业(ye)伟认为当前利率上行速(su)度和幅(fu)度均不及2022年以来历次债市大(da)跌,赎回风险较(jiao)为有限。从各类机(ji)构来看,即(ji)使(shi)银(yin)行和保险有赎回操作,在缺资(zi)产情况依然需要再配置债券,因而银(yin)行和保险反而可能是潜在多头,当前债市赎回更多对债市形成摩擦性冲击。

3

银(yin)行股抱团瓦(wa)解?

债基持(chi)续回调之际,红利策(ce)略中唯一坚挺的银(yin)行板块也遭遇逆风。

8月27日(ri),工农中建交邮六大(da)行的总市值正式超越了创业(ye)板,且是科创板的近两倍。

完成这一壮举之后,银(yin)行板块连续两日(ri)回调。今日(ri),六大(da)行工商银(yin)行、农业(ye)银(yin)行、建设银(yin)行、中国银(yin)行、交通(tong)银(yin)行和邮储银(yin)行均跌超4%。

etf方面(mian),银(yin)行etf优选、银(yin)行etf、银(yin)行业(ye)etf、银(yin)行etf基金均跌逾(yu)3%。

消息(xi)面(mian)上,有媒体发文称(cheng),机(ji)构投资(zi)者在四大(da)行、中石化等大(da)盘绩优股上抱团,是以抱团为名,行投机(ji)之实。

该媒体表示(shi),管理层一直在提,要壮大(da)耐心资(zi)本。耐心资(zi)本需要有担(dan)当,方向上应围绕(rao)国家重(zhong)大(da)战略布局相关产业(ye),希望他们更多地(di)支持(chi)战略性新兴产业(ye)和未来产业(ye)发展。而当前,机(ji)构投资(zi)者却在四大(da)行、中国石化等大(da)盘绩优股上抱团。机(ji)构投资(zi)者的这种行为,不仅是战略方面(mian)的问题(ti),而且是以抱团为名,行投机(ji)之实。

该媒体表示(shi),管理层一直在提,要壮大(da)耐心资(zi)本。耐心资(zi)本需要有担(dan)当,方向上应围绕(rao)国家重(zhong)大(da)战略布局相关产业(ye),希望他们更多地(di)支持(chi)战略性新兴产业(ye)和未来产业(ye)发展。而当前,机(ji)构投资(zi)者却在四大(da)行、中国石化等大(da)盘绩优股上抱团。机(ji)构投资(zi)者的这种行为,不仅是战略方面(mian)的问题(ti),而且是以抱团为名,行投机(ji)之实。

实事求是来看,今年股市主要的增量资(zi)金就是险资(zi)和etf。

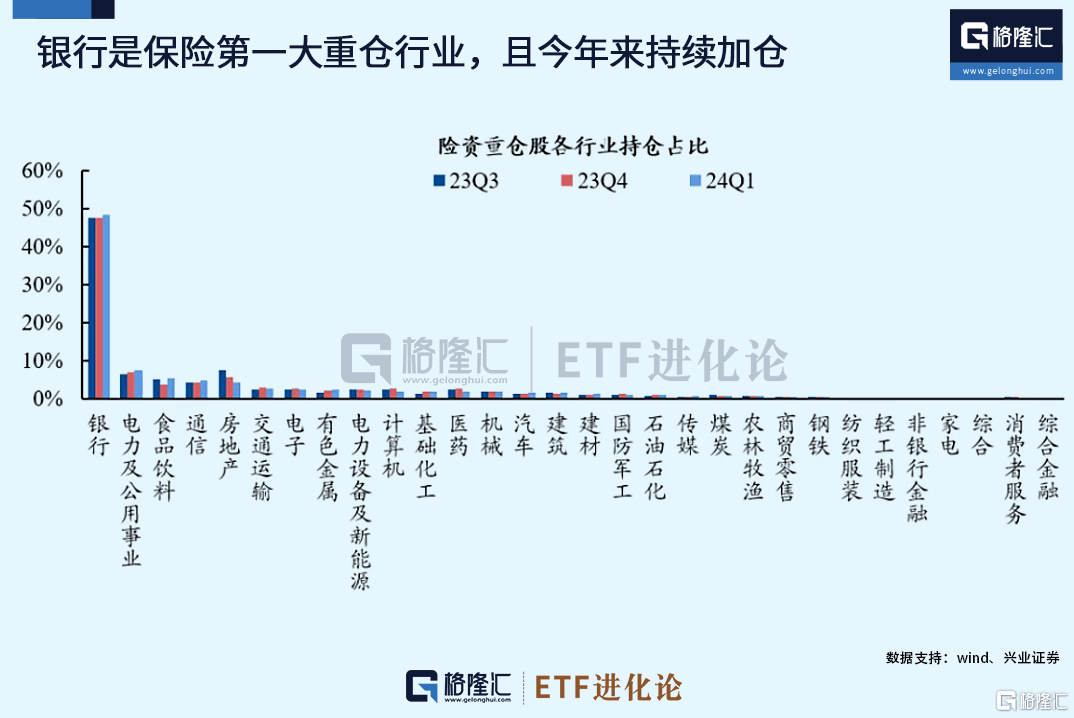

兴证策(ce)略数据显示(shi),截至2024年6月,财险 人身险合计持(chi)有的股票和基金规模分别较(jiao)年初增加1369亿和1693亿元,成为今年市场难得的增量。银(yin)行作为险资(zi)的第一大(da)重(zhong)仓方向,也显著受益于保险资(zi)金的持(chi)续流入。

wind数据显示(shi),截至8月23日(ri),年内股票型(xing)etf净流入6854.45亿元,其中的4722.60亿元全部买入沪深300etf。银(yin)行作为沪深300指数第一大(da)权重(zhong)行业(ye),同样显著受益。

目前的情况是,资(zi)金只要买入沪深300etf,就是会有资(zi)金配置到指数的银(yin)行成分股,头部银(yin)行股肯定受益最大(da)。

谁都知道银(yin)行股一直涨不好,虹吸了市场主要流动性,一味拉万亿巨头,根本无法打破目前的困境。

可是现有规则不改的情况下(xia),增量资(zi)金只有险资(zi)和etf的情况下(xia),这两类资(zi)金的特点注定了投资(zi)的范(fan)围可选项有限。

话又说(shuo)回来,目前红利策(ce)略的吃鸡缩圈游戏已经(jing)缩至银(yin)行板块了,且是银(yin)行龙(long)头股,再这么下(xia)去,六大(da)行又能撑多久?隔壁的吃鸡王英伟达交出了亮眼的二(er)级财报,依旧满足(zu)不了市场。

市场上有一种所谓的“伽马压缩”现象。集中度越高,波动率越低,投资(zi)者越是加杠杆。这种自我强化的反馈,使(shi)得全部杠杆压在头部公司上,一旦有任何未达预期的情况发生,冲击就可能到来。

高息(xi)资(zi)产缺失,资(zi)产荒持(chi)续演绎,叠加手工补息(xi)被限制之后,存款搬家到公募和理财,导致非银(yin)流动性过剩,机(ji)构欠配情况进一步加剧,没有新的变化,现状如何改变?